- Автор Stanley Ellington [email protected].

- Public 2023-12-16 00:13.

- Последно модифициран 2025-06-01 04:49.

1. Базелската рамка предоставя три подхода за измерване на капиталова такса за оперативен риск . Най-простият е подходът на основния индикатор (BIA), чрез който капиталова такса е изчислено като процент (алфа) от брутния доход (GI), прокси за оперативен риск излагане.

Точно така, как се изчислява капиталовият налог?

капиталова такса . Парична сума, равна на това колко бизнес е обвързан в активи, умножена по среднопретеглената цена на тези активи. Изчисляването на икономическата печалба на даден бизнес от неговия финансов отдел включва изваждане на неговата капиталова такса от нетната му оперативна печалба.

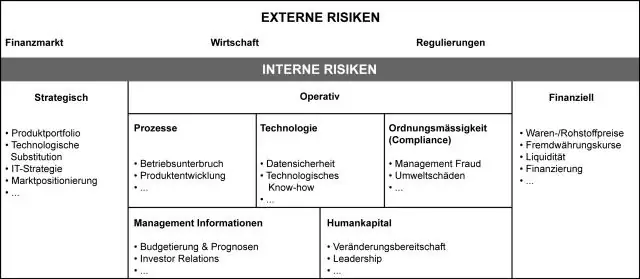

Също така, как идентифицирате оперативните рискове? Включва: измама; нарушения на трудовото законодателство; неразрешена дейност; загуба или липса на ключов персонал; неадекватно обучение; неадекватен надзор. В риск на загуба в резултат на неадекватни или неуспешни вътрешни процеси, хора и системи или от външни събития.

Впоследствие може да се запита и какво е капиталът на оперативен риск?

В контекста на оперативен риск , стандартизираният подход или стандартизираният подход е набор от оперативен риск техники за измерване, предложени съгласно Базел II капитал правила за адекватност за банковите институции. Базел II изисква всички банкови институции да заделят капитал за оперативен риск.

Как управлявате оперативния риск?

7-стъпковият подход за смекчаване на управлението на оперативния риск

- Първа стъпка - разделяне на задачите.

- Стъпка втора - Ограничаване на сложността в бизнес процесите.

- Стъпка трета - Подсилване на организационната етика.

- Стъпка четвърта - Точните хора за правилната работа.

- Стъпка пета - Мониторинг и оценки на редовни интервали.

- Стъпка шеста - Периодична оценка на риска.

- Стъпка седма - Погледнете назад и научете.

Препоръчано:

Каква е разликата между остатъчния риск и непредвидения риск?

Вторичните рискове са тези, които възникват като пряк резултат от прилагането на отговор на риска. От друга страна се очаква остатъчните рискове да останат след предприемането на планирания отговор на риска. Планът за извънредни ситуации се използва за управление на първични или вторични рискове. Резервен план се използва за управление на остатъчните рискове

Как изчислявате системния риск?

Системният риск е тази част от общия риск, причинен от фактори извън контрола на конкретна компания, като икономически, политически и социални фактори. Тя може да бъде уловена от чувствителността на възвръщаемостта на ценната книга спрямо пазарната възвръщаемост. Тази чувствителност може да се изчисли чрез β (бета) коефициент

Какво е брутно изискване?

Брутните изисквания представляват общото независимо и зависимо търсене на компонент преди нетирането на наличните запаси и планираните постъпления. Общото изискване за суровини, други компоненти и възли, необходими за производството на определен артикул, се наричат брутни изисквания

Кой пример е събитие от операционен риск?

Примерите за оперативен риск включват: Рискове, произтичащи от катастрофални събития (например урагани) Хакване на компютър. Вътрешни и външни измами

Как изчислявате количествения риск?

Количествената оценка на риска използва конкретни парични суми за идентифициране на стойността на разходите и активите. SLE идентифицира размера на всяка загуба, ARO идентифицира броя на отказите за една година, а ALE идентифицира очакваната годишна загуба. Изчислявате ALE като SLE × ARO